KryptoNEWS

31. 05. 2023

TÉMATA: KOLAPSY BANK l ROK OD PÁDU LUNY l PYRAMIDOVÉ SCHÉMA

KryptoNEWS13

Květen 31, 2023

Komentář

Proč kolabuje bankovní sektor aneb zažíváme Minsky moment?

Člověk by musel žít v jeskyni mimo civilizaci, aby si nevšiml, že spousta západních bank se zdánlivě rázem ocitla na pokraji bankrotu. Jak je to možné a kdo je vlastně viníkem?

Chyba systému

Ve zkratce jde o důsledek centrálních nařízení, špatného řízení tržních rizik a velkého morálního hazardu. Banky jsou nucené regulačními orgány vlastnit objem vysoce kvalitních likvidních aktiv (HQLA) alespoň v takové výši, aby pokryly náhlý odliv vkladů po dobu 30 dnů. Jde o rezervy v centrální bance, státní dluhopisy, ale do jisté míry i podnikové dluhopisy. Jednoduše řečeno banky musí mít v zásobě tolik peněz, kolik by vystačilo na vyplacení většího množství klientů, kteří se v jednom měsíci rozhodnou odejít.

Prudký nárůst inflace po covidu vedl Fed a ostatní centrální banky k tomu, aby s inflací začaly bojovat jediným způsobem, kterým umí – zvyšováním úrokové sazby. To ale způsobuje problém bankám, jelikož ceny dluhopisů se pohybují v opačném směru než úrokové sazby.

Dluhopis slibuje vyplatit každý rok pevnou částku výměnou za to, že ho nakoupíte za pevnou cenu. Pokud dluhopis stojí tisíc korun a „kupónová sazba“ je 3 %, pak emitent dluhopisu platí držiteli dluhopisu každý rok 30 korun. Pokud se úrokové sazby zvýší, řekněme na 5 %, pak tento dluhopis nelze prodat za jeho nominální hodnotu tisíc korun, jelikož aktuální cena dluhopisu vychází z tržní hodnoty úrokové sazby. Zjednodušeně – zvyšováním úrokové míry klesá hodnota starých fixních dluhopisů, které musejí povinně banky držet.

Chyba bank

Banky jsou následně nuceny tyto dluhopisy a další aktiva prodávat se ztrátou v rámci výběrů, a tak svoji „nerealizovanou“ ztrátu realizují. Stačí chvilka paniky a banka je rázem nesolventní.

Zde začíná vina samotných bank. Banky se totiž mají vůči těmto položkám zajistit pomocí úrokových swapů. Některé banky se proti riziku zvyšování úrokových sazeb ale vůbec nepojistily. Například Silicon Valley Bank (SVB), která celou vlnu kolapsů začala. Je těžké odhadovat, zda jde o hloupost a neznalost ze strany bank, nebo o morální hazard.

Ačkoliv jištění může jednotlivým bankám pomoci, někdo jiný se logicky musí ocitnout na konci ztrátového obchodu. A tak pokles hodnoty dluhopisů má stále vliv na solventnost celého systému.

Centrální banky v čele s tou americkou nyní stojí před těžkým rozhodnutím. Mohou dál bojovat proti inflaci, a tím škodit bankám, nebo úrokové sazby již nezvedat a riskovat ustálení vysoké inflace.

Příčin dnešní bankovní krize je tedy vícero. Tou hlavní je zákonná povinnost bank držet vysoce likvidní aktiva, která ale mají tendence ztrácet na hodnotě při růstu úrokové míry. To dohromady s morálním hazardem spousty bank po dekádě téměř nulových úrokových měr a přepálené post-covidové ekonomiky vedlo k super rizikovým bankovním portfoliím a dnešním kolapsům. Svět se po 15 letech opět dívá po alternativách. První bankovní krize dala vzniknout Bitcoinu, třeba ta dnešní, druhá, povede k jeho pochopení.

KRYŠTOF JELÍNEK, ALTLIFT

Kryštof Jelínek má na starosti business development a investors relations ve společnosti Altlift. Kromě obchodu patří mezi jeho specializace DLT gaming a knowledge management.

Rozhovor

Rok od pádu Luny – Jak se vyhnout podobným scénářům?

V květnu tomu byl rok, co krachy projektů Luna a Celsius významně zahýbaly sentimentem na kryptoměnovém trhu a připomněly investorům některé jeho limity. Co za krachy velikánů stálo a můžeme očekávat něco podobného v následujících měsících? „Terra Luna byl poslední velký pokus o vytvoření takzvaného algoritmického stablecoinu,“ říká Martin Bok, analytik společnosti Altlift, který se specializuje na design tokenomik.

Celý ekosystém byl podle něj navržený tak, aby fungoval v nekonečném bullrunu. „Lidé vydělají spoustu peněz na růstu cen kryptoměn a chtějí je někam bezpečně uložit. Tým Luny začne nabízet stablecoin s ročním zhodnocením 20 %. Toto zhodnocení bylo samozřejmě z velké části dotováno týmem Luny, který vlastnil velkou zásobu $LUNA,“ dodává.

Martin Bok, analytik společnosti Altlift

Jak zásadní je přijetí MiCA pro české krypto projekty?

Můžete ve zkratce vysvětlit, co se v květnu roku 2022 vlastně stalo?

Květen loňského roku byl jeden z nejkrvavějších měsíců v krypto světě vůbec. Zkolaboval totiž projekt Terra Luna, který nabízel nejlákavější bezrizikové zhodnocení na trhu. Jenomže bezrizikové nebylo. A při náhlém kolapsu přišly desetitisíce lidí často i o veškeré úspory v celkové hodnotě desítek miliard dolarů.

Jak je možné, že k takovému kolapsu vůbec došlo?

Terra Luna byl poslední velký pokus o vytvoření takzvaného algoritmického stablecoinu. Stablecoin je kryptoměna, která si nějakým stabilizačním mechanismem udržuje kurz vůči americkému dolaru nebo jiné měně.

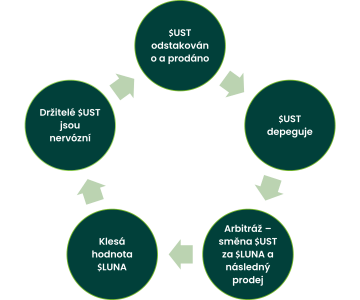

Většina stablecoinů je krytá reálnými solidními aktivy, ale v případě Terra Luny byl její stablecoin $UST krytý druhou kryptoměnou $LUNA. Každá jednotka $LUNA mohla být kdykoliv „spálena“ a tím směněna v aktuálním kurzu do $UST. Stejně tak šlo pálit $UST pro opětovný zisk $LUNA. Stabilitu UST udržoval fakt, že jste vždy mohli směnit 1 $UST za 1 dolar v hodnotě $LUNA, i když hodnota $UST zrovna klesla pod hodnotu 1 dolaru. Pokud byla naopak cena $UST vyšší jak hodnota dolaru, šel směnit ve výhodném kurzu za jiný stablecoin. Arbitráž tedy udržovala cenu $UST doopravdy po dlouhý čas pevnou a celý systém se zdál být stabilní.

Problém nastal až při změnách tržních podmínek. Řekněme, že cena $LUNA je 1 miliarda dolarů. Pak by někdo mohl získat 1 miliardu $UST spálením jediného $LUNA. Pak se ale stane, že cena $LUNA bezdůvodně klesne na 1 USD. Ta stejná osoba by pak mohla směnit svoje UST za 1 miliardu $LUNA. Takže najednou – bez jakéhokoli dobrého důvodu – se na volném trhu objevní nová miliarda $LUNA v oběhu.

Celý ekosystém byl navržený tak, aby fungoval v nekonečném bullrunu. Lidé vydělají spoustu peněz na růstu cen kryptoměn a chtějí je někam bezpečně uložit. Tým Luny začne nabízet stablecoin s ročním zhodnocením 20 %. Toto zhodnocení bylo samozřejmě z velké části dotováno týmem Luny, který vlastnil velkou zásobu $LUNA. To povede k nákupu a následnému pálení velkého množství $LUNA a po nějaké době by se $UST stal široce rozšířeným a používaným stablecoinem a množství $LUNA by se zredukovalo k nule.

V bearmarketu se ale děje přesný opak. UST je prodáváno kvůli strachu a nejistému krytí UST. Cena UST depeguje (pozn.: odchylování měny od stabilního kurzu) a toho využívají arbitražéři k výhodné směně $UST za $LUNU, kterou ale ihned opět směňují za jinou kryptoměnu. A tak cena $LUNA stále klesá, což vede k větší panice u držitelů $UST a opětovnému prodeji.

Obrázek 1 - Spirála smrti Luna ekosystému

Je možné vidět v těchto kraších paralelu s pády bank, kterých jsme svědky posledních několik měsíců?

Vlastně ano. Stejně jako business model Terra Luna fungoval pouze v růstovém trhu, také business spousty bank funguje pouze v nízko úrokovém světě. Banky totiž jsou nuceny držet spoustu vysoce likvidních aktiv, která ale ztrácí na hodnotě s růstem úrokových sazeb. Navíc vyšší úrokové sazby vedou ke snížení půjček – což je i účel a snaha ČNB a dalších komerčních bank. Banky ale mají tu výhodu, že za nimi často stojí stát a mají se jak pojistit proti těmto scénářům (úrokové swapy), což v kryptu pochopitelně není.

Dá se takovým scénářům (ať už na kryptotrzích nebo obecně) vůbec zabránit?

Stejně jako u vážné nemoci, nejlepší ochrana je prevence. Tvůrci Terra Luna ekosystému si uvědomili vlastní zranitelnost až příliš pozdě, kdy už nebylo, jak systém stabilizovat. Tokenomiky, stejně jako business plány, by se měly před spuštěním stress testovat. To jde nejlépe pomocí dynamického modelování v tomu určených softwarech. V Excelu doopravdy rizikové scénáře odhalit nejdou.

Komentář

Riziko pro globální ekonomiku a české banky je omezené

Zástupci jak Evropské centrální banky, tak České národní banky se snaží uklidnit situaci a snížit riziko další nervozity v sektoru. Například podle viceguvernéra ČNB Jana Fraita mají tuzemské banky velký polštář kapitálu, aby ustály i případný odliv vkladů, a zároveň by jim v takové situaci ČNB pomohla rychlým dodáním likvidity. České banky nemají podle Fraita žádné významnější finanční vazby na Credit Suisse a klienti nemají důvod k obavám.

Celkově nevnímáme, že by z proběhlých událostí vznikalo výraznější riziko pro domácí bankovní systém ani jednotlivé banky. Důvody současných potíží jak v zámoří, tak u Credit Suisse jsou specifické a v českém prostředí se neobjevují. V případě obou padlých amerických bank byl problém mimo jiné ve velkém objemu nepojištěných vkladů v bilanci bank (v případě Signature Bank až 90 % všech vkladů), což výrazně zvýšilo nervozitu klientů při sebemenším náznaku rizika a následně vedlo k nutnosti prodeje státních dluhopisů se ztrátou. V případě Credit Suisse se jednalo o řadu negativních událostí pramenících především z pochybení v rámci investičního bankovnictví, což nastartovalo odliv klientů, který se managementu již nepodařilo zastavit.

České banky mají odlišný obchodní model založený z velké části na poskytování úvěrů a přijímání vkladů, zatímco investiční bankovnictví tvoří jen relativně malou část jejich aktivit. Zároveň mají české banky dostatek likvidních aktiv, z nichž velkou část (téměř 30 %) tvoří peníze uložené u ČNB.

Také riziko rozšíření krize do ekonomiky obecně vidíme jako omezené, charakter potíží je výrazně jiný oproti finanční krizi po pádu banky Lehman Brothers v roce 2008. Současné problémy nesouvisí se ziskovostí či špatnou kvalitou úvěrů či jakýchkoliv jiných aktiv ať už v bilancích samotných zkrachovalých bank, nebo ve finančním sektoru obecně. To je významný rozdíl oproti zmiňované situaci z roku 2008, kdy došlo k výraznému nárůstu delikvencí u hypotečních úvěrů a propadu hodnoty cenných papírů navázaných na realitní trh.

MILAN LÁVIČKA

analytik J&T Banky

Komentář

Insolvence Sberbank CZ: Jak se dá velká insolvence v českém prostředí úspěšně zvládnout

JUDR. Jiřina Lužová, insolvenční správkyně Sberbank CZ

Válka na Ukrajině přinesla do českého bankovního sektoru událost, kterou za posledních dvacet let nepamatujeme. Klienti banky se obávali dopadů tohoto konfliktu na odnož ruské banky Sberbank v České republice a začali okamžitě vybírat své vklady, kvůli čemuž banka rychle skončila v likvidaci a následně v insolvenci. Insolvenční správkyni Sberbank CZ Jiřině Lužové se však podařily klíčové kroky v procesu insolvence zvládnout v rekordně rychlém čase. Tvrdí, že věřitelé dostanou většinu svých vkladů ještě letos. To by činilo insolvenci Sberbank CZ pravděpodobně nejúspěšnější insolvencí v historii Česka.

Příčiny pádu Sberbank CZ

Přestože byla Sberbank CZ až do února 2022 zdravou bankou s vysokou kapitálovou přiměřeností a nízkým podílem nesplácených úvěrů, nedokázala vzdorovat nečekané ztrátě důvěry českých klientů po ruské invazi na Ukrajinu a s tím souvisejícímu prudkému odlivu depozit. Denní odliv na konci února dosahoval výše až 9 mld. Kč, což pro banku s bilanční sumou ve výši 85 miliard korun bylo devastující.

Pro srovnání – při „runu“ na mnohem větší IPB prý dosahoval v červnu roku 2000 odliv vkladů 4 až 6 mld. Kč denně. Hlavní akcionář banky neposkytl v kritickém čase žádné krátkodobé financování, takže pád Sberbank CZ byl nezvratný.

Insolvenční zákon se v případu velké banky osvědčil

„Myslím si, že bankovní záchranný systém je v České republice nastaven dobře a funguje správně. Výplaty náhrad vkladů klientů Sberbank CZ zahájil GSFT již 9. března loňského roku. Insolvenční zákon vychází z evropského legislativního rámce, ke kterému jsme jako Česká republika přistoupili. Tím nechci tvrdit, že je v zákoně vše dokonalé. Určitě by se s i ohledem na naše zkušenosti dalo přistoupit k drobným vylepšením, nicméně obecně lze konstatovat, že v případě Sberbank CZ se insolvenční zákon osvědčil a právní prostředí funguje správně, pokud se jedná bez zbytečných odkladů,“ říká insolvenční správkyně Sberbank CZ JUDr. Jiřina Lužová.

Trendy a novinky

MiCA definitivně schválena

Státy Evropské unie v úterý 16. května 2023 definitivně schválily nařízení MiCA (Market in Crypto Assets). Už dohodnutá pravidla formálně potvrdili unijní ministři financí. Nastavují tím mezinárodní standardy pro obchodování na trhu s virtuálními aktivy, mezi která patří i shromažďování údajů o prodávajících a kupujících. Reakce na nařízení MiCA po jejím schválení na půdě Evropského parlamentu v dubnu si můžete přečíst v tomto článku. První sadu pravidel pro regulaci kryptoměnových aktiv a digitálních trhů navrhl i mezinárodní zastřešující orgán regulátorů cenných papírů IOSCO (International Organization of Securities Commissions).

Téměř tři čtvrtiny Čechů více řeší, jak ochránit úspory

Ubylo lidí, kteří drží své peníze v hotovosti, nebo na běžných účtech, a naopak přibývá těch, kteří své úspory investují. Ukázal to průzkum Generali Lví podíl společnosti General Investments. Češi reagují především na rostoucí inflaci. Dvě třetiny respondentů uvedly, že mají o svoji finanční situaci větší obavy než před rokem. Nejčastěji pak jako způsob ukládání peněz volí spořící produkty. Přibývá i těch, kteří investují do akcií, dluhopisů nebo prostřednictvím podílových fondů. Podle průzkumu ubylo investorů do kryptoměn, a to kvůli vysoké volatilitě i ztrátě důvěryhodnosti způsobené krachem kryptoměnových burz.

Pošramocená reputace Ledgeru

Výrobce hardwarové peněženky Ledger schytal silnou kritiku poté, co představil dobrovolnou bezpečnostní funkci Ledger Recover pro obnovení zapomenutého seedu. Princip spočívá v tom, že se rozdělený seed v zašifrované podobě odesílá třetím stranám pro zálohování. Ty ho následně mohou rozluštit a heslo vám obnovit. Popírá to tak hned několik základních pravidel o tom, jak by lidé měli své přístupové údaje uchovávat. Zároveň to vyvolává otázky, kdo následně může seed získat a dostat se do vaší kryptoměnové peněženky. Nasazení novinky nakonec Ledger odložil.

Čísla, data, informace v souvislostech

Krypto BEZPEČNĚ

Pyramidové schéma

Pyramidové schéma je podvod, který funguje na principu, že lidé na spodních úrovních platí za vstup do systému a následně musí najít další lidi, kteří také zaplatí. Tyto lidé pak musí najít další lidi a tak dále, dokud se pyramidová struktura nezhroutí. V kryptoměnovém prostoru se tento podvod může objevit například ve formě služeb, které nabízí do nebe jdoucí zhodnocení za dočasné zastavení vašich prostředků (například Luna nebo Celsius).

Jak se vyhnout pyramidovému schématu:

- Prověřte strukturu projektu – pokud se zdá, že se jedná o pyramidové schéma, vyhněte se mu. Dobrou pomůckou je zeptat se sám sebe, kdo má za projekt motivaci platit a co se stane, když přestanou proudit noví uživatelé.

- Podívejte se na historii projektu – jestliže projekt má podezřelou historii nebo byl už v minulosti označen jako podvod, vyhněte se mu obloukem. Obrovským red flagem je garance výdělků.

- Sledujte svůj instinkt – jestliže vám něco na projektu nepřipadá v pořádku, vyhněte se mu. Může se jednat i o nesprávné textace či překlady na webu nebo přehnaný entusiasmus – věřte svým pocitům.

Jaké jsou další metody podvodníků, jak je poznat a jak se jim vyhnout najdete na www.kryptobezpecne.cz.

Co o kryptu možná nevíte

Krypto zima

Kryptoměnová zima je období v kryptoměnovém světě, kdy dochází k poklesu hodnoty a aktivity na trhu s kryptoměnami. Ceny kryptoměn klesají, objem obchodů se snižuje a investorům klesá důvěra. Důvody mohou zahrnovat spekulativní povahu trhu, nedostatečnou regulaci nebo negativní zprávy. Kryptoměnová zima může mít vliv i na další aspekty kryptoměnového ekosystému a může trvat několik měsíců i let.

Coin měsíce

Co nás čeká: ČERVEN

- 2.-4.6.2023: UTXO.23, Praha

-

2.6.2023: Funkce se ujme nový prezident Světové banky, americký podnikatel indického původu Ajay Banga

-

8.-10.6.2023: BTC Prague, Praha

-

14.6.2023: Americká centrální banka (Fed) na závěr dvoudenní schůzky svého měnového výboru oznámí rozhodnutí o úrokových sazbách, Washington

-

15.6.2023: Zasedání Rady guvernérů Evropské centrální banky (ECB), které se bude zabývat měnovou politikou, Frankfurt nad Mohanem

-

21.6.2023: Měnově-politické jednání bankovní rady České národní banky (ČNB), Praha